1. Alors que l'accord amiable garantissant le maintien du régime d'imposition des salariés en télétravail signé le 13 mai 2020 pendant la pandémie de Covid-19 a pris fin le 31 décembre 2022 (voir La Quotidienne du 10 novembre 2022), la France a annoncé, par un communiqué du 22 décembre 2022, s'être accordée avec la Suisse sur des règles d'imposition pérennes des salariés frontaliers et transfrontaliers qui recourent régulièrement au télétravail (voir La Quotidienne du 16 janvier 2023).

Les deux accords amiables annoncés par ce communiqué viennent d'être publiés sur le site impots.gouv.fr. Tous deux approuvés le 22 décembre 2022, ils ont pris effet le 1er janvier 2023.

Salariés relevant du régime spécifique des travailleurs frontaliers

2. Pour les salariés relevant du régime spécifique des travailleurs frontaliers (prévu dans un accord du 11 avril 1983 qui concerne les cantons de Berne, Soleure, Bâle-Ville, Bâle-Campagne, Vaud, Valais, Neuchâtel et Jura), le nouvel accord amiable prévoit que le salarié peut exercer son activité en télétravail depuis son État de résidence, pour le compte d'un employeur situé dans l'autre État, dans la limite de 40 % du temps de travail par année civile sans remise en cause du régime dérogatoire « frontalier » prévu par l'accord du 11 avril 1983.

3. Il est précisé que, pour l'application de l'accord amiable, l'expression « activités exercées en télétravail depuis l'État de résidence » désigne toute forme d'organisation du travail dans laquelle un travail, qui aurait également pu être réalisé dans les locaux de l'employeur, est effectué par un salarié dans son État de résidence, à distance et en dehors des locaux de l'employeur, pour le compte de celui-ci, conformément aux dispositions contractuelles liant l'employé et l'employeur, en utilisant les technologies de l'information et de la communication.

Cette expression inclut également les missions temporaires exercées par le salarié pour le compte de cet employeur dans l'État de résidence ou dans un État tiers, pour autant que leur durée cumulée n'excède pas dix jours par année.

Salariés relevant des règles générales prévues par la convention de 1966

4. Pour les salariés qui relèvent des règles générales prévues à l'article 17,1 de la convention fiscale bilatérale du 9 septembre 1966, le nouvel accord amiable prévoit que les activités exercées en télétravail depuis l'État de résidence du salarié, pour le compte d'un employeur situé dans l'autre État contractant, sont considérées effectuées auprès de cet employeur dans cet autre État dans la limite de 40 % du temps de travail par année civile.

Ces dispositions s'appliquent aux revenus perçus au titre des activités exercées en télétravail depuis l'État de résidence du salarié (cette notion étant définie comme indiqué n° 3), que ce soit à temps plein ou à temps partiel et sous réserve que l'autre État impose effectivement lesdits revenus.

Si un contribuable ne souhaite pas bénéficier de ces dispositions, il fait connaître son choix pour une imposition dans son État de résidence des revenus afférents aux jours qui y ont été travaillés.

Dans tous les cas, le contribuable devra tenir à disposition des administrations fiscales des deux pays une attestation de son employeur indiquant le pourcentage du temps de travail ou le nombre de jours télétravaillés.

5. Comme annoncé dans le communiqué visé n° 1, les deux pays ont prévu de formaliser cet accord sur le télétravail dans un avenant à la convention.

Si l'avenant est signé avant le 30 juin 2023, les dispositions de l'accord amiable s'appliqueront jusqu'au 31 décembre 2024. En l'absence de signature avant cette date, les dispositions de l'accord cesseront de s'appliquer à compter du 1er juillet 2023.

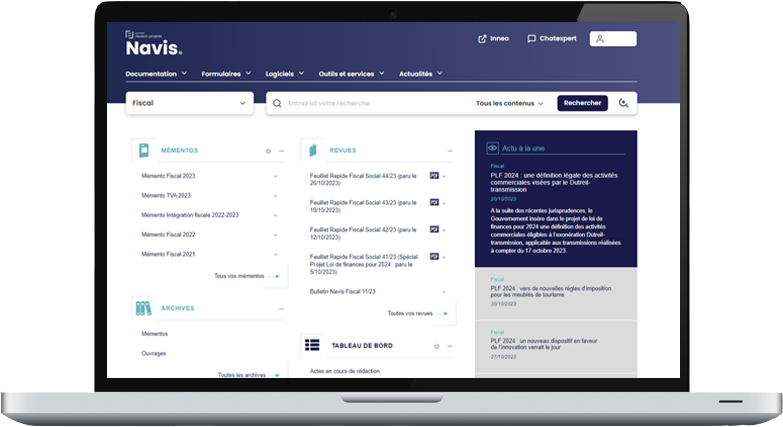

Retrouvez toute l'actualité fiscale décryptée et commentée par la rédaction des Editions Francis Lefebvre dans votre Navis Fiscal.

Vous êtes abonné ? Accédez à votre Navis Fiscal à distance

Pas encore abonné ? Nous vous offrons un accès au fonds documentaire Navis Fiscal pendant 10 jours.