Nous faisons état ci-après des principales nouveautés pour la détermination du résultat fiscal de l'exercice clos le 31 décembre 2022 des entreprises industrielles et commerciales.

Sont précisés les critères de sédentarité et de non-sédentarité et les conséquences qui en découlent pour le régime d'exonération prévu en faveur des entreprises nouvelles.

La durée pendant laquelle une entreprise peut prétendre au statut de jeune entreprise innovante est allongée et les dépenses ouvrant droit au crédit d'impôt en faveur de la recherche collaborative sont retenues pour l'appréciation de ce statut.

Le crédit d'impôt pour investissement en Corse est aménagé : le champ d'application de l'exclusion des locations meublées est précisé et le bénéfice du dispositif est étendu aux évacuations sanitaires urgentes par transport aérien.

Les bénéfices ayant donné lieu à un impôt payé au moyen d'un excédent de crédit d'impôt recherche sont exclus de la base d'imputation du déficit reporté en arrière.

Des règles particulières s'appliquent aux dispositifs hybrides inversés.

Le Conseil d'État juge que le caractère certain d'une créance à la clôture d'un exercice ne préjuge pas de son exercice de rattachement et qu'il y a lieu de rechercher si elle correspond à la rémunération d'une prestation continue ou d'une prestation ponctuelle.

Le Conseil d'État censure un schéma sur le fondement de l'abus de droit qui a permis à une société mère de bénéficier du régime mère-fille sur des produits qui revêtent la nature de revenus de créance.

Concernant les opérations sur les marchés à terme d'instruments financiers, l'administration précise la nature du document sur lequel doivent être mentionnées les positions symétriques prises au cours de l'exercice et celles qui sont en cours à la clôture de celui-ci.

Le champ d'application du régime d'étalement des subventions d'équipement est étendu aux sommes versées par les organismes créés par les institutions de l'UE ainsi qu'aux sommes versées dans le cadre du dispositif des certificats d'économie.

Le régime d'étalement des aides publiques à la recherche est ouvert aux aides versées par l'UE et les organismes créés par ses institutions et affectées au financement de dépenses de recherche immobilisées.

L'indemnité provisionnelle d'expropriation accordée par le juge de l'expropriation dans le cadre de la procédure d'urgence est rattachable à l'exercice en cours à la date du jugement en ordonnant le paiement.

Lorsque le fonds commercial acquis depuis le 1er janvier 2022 donne lieu à des amortissements déduits du résultat imposable par une société absorbante, il est soumis au régime des immobilisations amortissables pour l'application du régime de faveur des fusions.

Les transferts de biens du patrimoine professionnel de l'exploitant vers celui de l'entreprise assimilée à une EURL peuvent bénéficier du régime d'exonération des plus-values en fonction des recettes ou du dispositif de report d'imposition prévu en cas d'apport en société d'une entreprise individuelle.

En cas de cession d'entreprise à l'occasion d'un départ en retraite, l'application du régime d'exonération des plus-values est possible lorsqu'il s'écoule un délai n'excédant pas 48 mois entre la cessation de fonction et le départ en retraite, sous réserve que ces événements interviennent chacun dans un délai de 24 mois précédant ou suivant la cession.

Le Conseil d'État précise les éléments susceptibles d'être retenus en vue de démontrer le caractère utile de la détention d'une faible participation.

Le calcul du délai de détention en cas de cession de titres qui avaient été reçus gratuitement à l'occasion d'une augmentation de capital par incorporation de réserves est précisé.

Les sommes réparties par un FCPR sont exonérées dès lors que les apports en capital ont été effectués au moins deux ans avant la répartition.

La définition de l'intérêt social issue de la loi Pacte ne modifie pas la définition de l'acte anormal de gestion.

Les frais d'avocat supportés par une société dans une procédure pénale à l'encontre de son dirigeant ne sont pas déductibles.

La déduction maximale admise pour les frais de repas est de 14,40 € au titre de 2022.

N'est pas déductible la contribution temporaire de solidarité sur les surprofits due par les entreprises du secteur de l'énergie.

L'abandon, par un holding, de créances correspondant à des services administratifs à ses filiales revêt un caractère financier.

La situation nette d'une filiale bénéficiaire d'un abandon de créance à caractère financier peut être déterminée au moyen de méthodes d'évaluation économique.

Une renonciation à recettes consentie par une société de capitaux au bénéfice d'un associé ne relève pas d'une gestion normale par la seule circonstance qu'elle est conforme à l'objet social.

Les amortissements comptabilisés au titre des fonds commerciaux acquis depuis le 1er janvier 2022 peuvent être déduits fiscalement. Toutefois, pour les acquisitions réalisées à compter du 18 juillet 2022, cette possibilité est écartée lorsque l'acquisition du fonds est réalisée auprès d'une entreprise liée ou d'une société contrôlée par la même personne.

Une provisionreprise dans les comptes ne peut être rétablie par voie de réclamation.

Posant le principe suivant lequel la déductibilité d'une provision est subordonnée à la condition qu'elle soit constatée dans le respect des règles comptables, le Conseil d'État refuse la déduction d'une provision pour dépréciation d'un fonds de commerce calculée d'après la valeur vénale des parts de la société détentrice au motif qu'il n'était pas établi que sa valeur d'usage était inférieure.

Pour les fonds commerciaux acquis depuis le 1er janvier 2022 placés sous le régime temporaire autorisant la déduction des amortissements comptabilisés, la dépréciation constatée dans les comptes fait l'objet d'une réintégration extra-comptable échelonnée sur la durée d'amortissement restant à courir.

Il ressort de la jurisprudence récente que la déduction de provisions pour risque de non-recouvrement de créances détenues sur une filiale doit être envisagée avec prudence lorsque la mère et sa filiale n'entretiennent pas de relation commerciale.

Adoptant une position qui prête à discussion, le tribunal administratif de Montreuil a jugé que les honorairesdus aux commissaires aux comptesà la clôture d'un exercice au titre de la certification des comptes de cet exercice ne peuvent pas donner lieu à la constitution d'une provision déductible.

[Dossier spécial] Guide BIC : détermination du résultat 2022

Le résultat fiscal de l’exercice clos le 31 décembre 2022 des entreprises industrielles et commerciales relevant de l’impôt sur le revenu ou soumises à l’IS (et de celles n’ayant pas clos d’exercice en 2022) doit être télédéclaré au plus tard le 18 mai 2023.

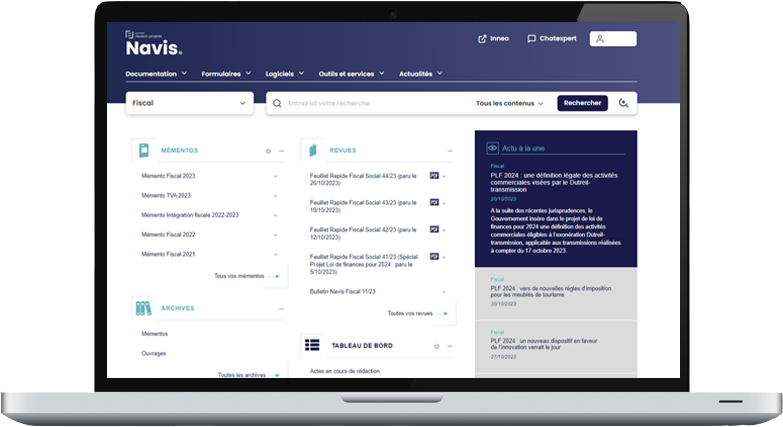

Découvrez l’ensemble des règles de détermination du résultat 2022, notamment sur les principales nouveautés, les règles générales, les plus-values et moins-values d’actif , les charges, les amortissements, la participation des salariés et bien d'autres encores dans Navis sur simple inscription (sans engagement et sans CB).

Vous êtes abonné ? Accédez à votre Navis ou que vous soyez

Pas encore abonné ? Nous vous offrons un accès au fonds documentaire Navis pendant 10 jours, sans engagement.